Rubriques tendance

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Mesh 🌊

Construit pas né | Passionné de Web3 | Créateur de contenu

| Explorer le monde de l'@KaitoAI et de l’Info-fi

| J’ai lu le silence dans le code

Donc @aave génère 131 millions de dollars de revenus annuels avec presque zéro incitation en tokens.

C'est le cas rare d'une véritable croissance organique de la DeFi en 2025.

J'ai plongé profondément dans les chiffres, et ce que je vois est remarquable. Alors que la plupart des protocoles brûlent des tokens pour attirer le TVL, Aave a construit quelque chose de fondamentalement différent : un protocole que les utilisateurs veulent réellement payer.

Les preuves sont accablantes :

🔸 Plus de 54 milliards de dollars de TVL (62 % de part de marché)

🔸 Les revenus dépassent les incitations en tokens de 8 à 10 fois

🔸 210 millions de dollars de liquidations traitées sans ajouter de mauvaise dette

🔸 La trésorerie a augmenté de 130 % d'une année sur l'autre pour atteindre 329 millions de dollars

🔸 Le pool RWA Horizon de Centrifuge a déjà dépassé 540 millions de dollars sur AAVE

Qu'est-ce qui rend cela spécial ? Une durabilité pure. Lorsque les protocoles offrent des rendements non durables, c'est de l'argent de capital-risque qui subventionne les utilisateurs. Lorsque vous voyez les métriques d'Aave, ce sont des gens qui paient parce que le service apporte une réelle valeur.

J'ai suivi d'innombrables protocoles DeFi qui vivent et meurent par les émissions de tokens. Les survivants génèrent des revenus organiques qui dépassent leurs dépenses d'incitation.

Aave génère plus de revenus qu'Uniswap, Maker et Lido combinés sans cliff d'émissions de tokens.

La vue d'ensemble ici :

🔸 La DeFi mûrit au-delà du capital mercenaire

🔸 De vraies entreprises avec des flux de trésorerie durables émergent

🔸 Aave a évolué d'un protocole à une infrastructure financière

Pour quiconque se demande si la DeFi peut construire des entreprises durables sans impression infinie de tokens, Aave est votre réponse. 131 millions de dollars de revenus, 329 millions de dollars de trésorerie, zéro exploit majeur sur plus de 55 milliards de dollars traités.

C'est ce à quoi ressemble la victoire en 2025 pour un protocole DeFi.

Utilisez simplement Aave.

13,3K

Donc @SolvProtocol a connu une véritable ascension ces derniers temps, et pour être honnête, il devient clair qu'ils ne se contentent pas de participer au paysage DeFi de Bitcoin, mais qu'ils le façonnent. Leurs récentes actions montrent un niveau de stratégie et d'exécution qui ressemble plus à un déploiement d'écosystème qu'à une mise à jour de produit.

Les 120 000 $ en incitations commerciales distribuées via Pendle Finance n'étaient pas juste un drop de récompenses. C'était un jeu de liquidité calculé ciblant les traders PT/YT pour renforcer l'ensemble de la pile BTCFi.

Mais la vraie histoire est l'expansion multi-chaînes :

🔸 Atterrir sur Bitvavo amène Solv directement dans le capital institutionnel européen

🔸 L'intégration de Solana via Jupiter Exchange crée un mouvement inter-chaînes sans friction

🔸 Plus de 1 000 SolvBTC déjà stakés sur Starknet montre un véritable intérêt institutionnel

🔸 Leur message "be water" n'est pas juste du marketing mais exactement ce dont la liquidité de Bitcoin avait besoin

L'intégration de Solana pourrait être l'exécution la plus propre jusqu'à présent. SolvBTC se déplace désormais entre les chaînes sécurisé par Chainlink CCIP, se comportant comme un actif natif où qu'il aille.

L'initiative RWA est là où les choses deviennent vraiment transformantes, pour être honnête. Les partenariats avec Plume Network et Securitize apportent des actifs de niveau institutionnel comme les fonds tokenisés de BlackRock directement à portée des détenteurs de Bitcoin.

La performance du coffre renforce que ce n'est pas de la fumée et des miroirs :

🔸 BNB Vault : pics promotionnels de 721 % pendant les Launchpools

🔸 Jupiter Vault : 6 % constants provenant des frais de trading

🔸 Trading Vault : 8 % grâce à des stratégies d'arbitrage professionnelles

🔸 Total : 12 755+ BTC à travers neuf stratégies générant 2,54 M $ par mois

Ce n'est pas un autre protocole de staking mais le système d'exploitation pour un Bitcoin productif. Les chiffres racontent une image plus grande de la génération systématique de rendement Bitcoin à travers chaque écosystème majeur.

Leur partenariat avec Jupiter, suggérant des "atterrissages plus doux", signale des flux de capitaux plus importants à venir. Le déploiement complet de Solana est à quelques jours, et au fait, Solv se positionne comme le primitif Bitcoin par défaut à travers les chaînes majeures.

Leur phrase sur "manger tous les rendements libellés en BTC" est audacieuse. À ce stade, à mon avis, il est difficile de contester l'exécution.

Pour la première fois, les détenteurs de Bitcoin ont accès à de réelles opportunités de rendement sans sacrifier la sécurité ou la liquidité. Solv construit l'infrastructure, et les institutions sont prêtes à se brancher.

Parfois, les plus grandes opportunités ne sont pas tape-à-l'œil mais les outils qui rendent de nouveaux marchés possibles. rn c'est exactement ce que fait Solv.

2,78K

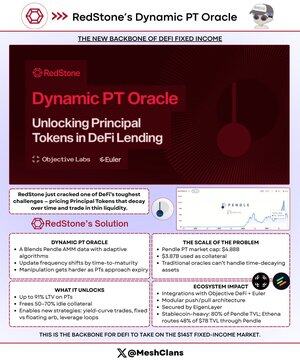

L'annonce du nouvel Oracle Dynamique PT de RedStone est l'une des plus grandes avancées dans l'infrastructure DeFi en ce moment que la plupart des gens n'ont pas encore réalisée.

Voici pourquoi : @redstone_defi vient de résoudre l'un des problèmes de tarification les plus difficiles dans DeFi. Comment évaluer avec précision les Tokens Principaux, qui se déprécient constamment vers l'échéance et se négocient souvent dans des pools avec une liquidité faible ?

L'ampleur du problème est énorme :

🔸 @pendle_fi Les PT représentent maintenant 4,88 milliards de dollars en capitalisation boursière

🔸 3,87 milliards de dollars déployés activement en tant que garantie sur Aave et Morpho

🔸 Les oracles traditionnels ne sont tout simplement pas conçus pour des actifs à dépréciation temporelle

🔸 Les PT se comportent comme des obligations à coupon zéro, convergeant de manière prévisible vers leur actif sous-jacent

C'est exactement là que l'approche de RedStone se distingue. Au lieu de s'appuyer sur des flux TWAP statiques qui se mettent à jour trop fréquemment (coûteux) ou trop lentement (facile à manipuler), leur Oracle Dynamique PT mélange les données d'oracle AMM de Pendle avec des algorithmes adaptatifs.

La fréquence de mise à jour s'ajuste intelligemment en fonction du temps jusqu'à l'échéance.

Elle utilise des seuils de déviation exponentielle qui rendent la manipulation exponentiellement plus difficile à mesure que les PT se rapprochent de l'expiration.

Mais le véritable déblocage vient de la couche de risque. En collaboration avec Chaos Labs, RedStone a construit des "Oracles de Risque" qui vont au-delà des flux de prix et ajustent activement les paramètres de liquidation en fonction de la maturité des PT et des conditions de liquidité.

L'impact sur l'efficacité du capital est énorme :

🔸 Les PT peuvent soutenir en toute sécurité jusqu'à 91 % de LTV sur des plateformes comme Aave

🔸 Débloque 50 à 70 % de garanties précédemment inactives générant zéro

🔸 Permet de nouvelles primitives DeFi : trading de courbes de rendement, arbitrage fixe contre flottant, stratégies de bouclage à effet de levier

Les intégrations avec @objectivedefi et le déploiement sur @eulerfinance posent les bases de cette nouvelle infrastructure.

Ce qui m'excite personnellement, c'est comment cela marque une véritable maturation de l'infrastructure backend de DeFi.

L'architecture modulaire d'oracle de RedStone, soutenant à la fois les modèles Push et Pull et sécurisée par le restaking d'EigenLayer, est conçue pour gérer la prochaine génération de dérivés de revenu fixe complexes.

L'angle stablecoin est énorme :

🔸 Plus de 80 % de la TVL de Pendle en stablecoins

🔸 Ethena envoie 48 % de leurs 7 milliards de dollars+ de TVL à travers les structures Pendle

Nous assistons à la construction par DeFi des rails pour rivaliser avec le marché traditionnel des revenus fixes de 145 trillions de dollars. La plupart des gens ne réalisent toujours pas à quel point cela va être énorme.

RedStone ♦️20 nov., 23:09

Présentation d'une avancée dans l'infrastructure de tarification DeFi :

Dynamic PT Oracle, développé en collaboration avec @objectivedefi. Un nouveau moteur de tarification conçu pour les PT et leur manière de trader dans le monde réel.

Les premiers cas d'utilisation seront lancés sur @eulerfinance.

En savoir plus 🧵

3,29K

Meilleurs

Classement

Favoris