Subiecte populare

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Goldman Sachs a spus: Dacă Fed își pierde independența, aurul va crește la 5.000 de dolari!

Acesta pare a fi un avertisment ⚠️ pentru Trump, dacă Fed devine în cele din urmă marioneta lui Trump, atunci nu numai aurul, ci și #BTC ar putea crește la 200.000 de dolari! 🧐

4 sept., 17:35

Recent, mulți parteneri fani m-au consultat: "Care este logica din spatele recentei creșteri a aurului?" '

Astăzi, aurul a depășit 3.600 de dolari pe uncie, iar continentul a depășit, de asemenea, 1.000 de dolari pe gram dintr-o singură lovitură

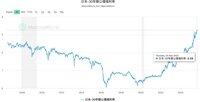

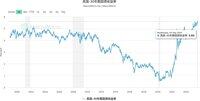

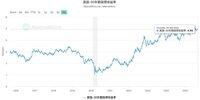

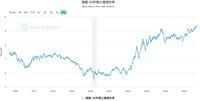

În plus, partenerii noștri comunitari au pus și ei o întrebare foarte interesantă: "Nu au spus toți că intră într-un ciclu de reduceri ale ratei dobânzii?" De ce a crescut randamentul obligațiunilor de trezorerie pe 30 de ani și prețul a scăzut până la capăt? (După cum se arată în 👇 figură, randamentul obligațiunilor de trezorerie pe 30 de ani din Statele Unite, Japonia, Marea Britanie, Germania și alte țări a crescut recent)

De fapt, aceste două întrebări sunt în esență aceeași problemă, esența este aceeași, o voi descompune astăzi:

1️⃣ Logica fondurilor pe termen lung s-a schimbat

Esența obligațiunilor de trezorerie pe termen lung este că împrumutați bani guvernului timp de 30 de ani în schimbul dobânzii. Logica de bază care determină prețul acesteia este: nivelul inflației viitoare + atitudinea băncii centrale + creditul fiscal guvernamental.

În ultimii zece ani, inflația scăzută, acoperirea nelimitată a băncii centrale și finanțele stabile au fost toate adunate împreună și toată lumea a îndrăznit să cumpere obligațiuni pe termen lung. La acea vreme, cumpărarea obligațiunilor de trezorerie pe 30 de ani era stabilă, parfumată și fiabilă.

Dar acum, toate cele trei puncte de sprijin s-au prăbușit:

❌ Inflația nu poate fi suprimată, iar prețurile petrolului și salariile cresc.

❌ Banca centrală însăși ezită și nu mai poate tipări bani la nesfârșit.

❌ Guvernele împrumută din ce în ce mai mulți bani, iar oferta de obligațiuni naționale a explodat.

Oamenii care cumpără obligațiuni au început să se întrebe: poate acest lucru să valoreze atât de mult, poate fi stabil timp de 30 de ani?

2️⃣ De ce cresc randamentele?

Randamentul este reflectarea prețului. Nimeni nu îndrăznește să preia controlul, prețul scade și randamentul crește în mod natural. La fel ca în Marea Britanie, randamentul pe 30 de ani a crescut la 5,68%, cel mai ridicat nivel din 1998. Pe partea japoneză, este și mai exagerat, țări cu dobânzi zero în trecut, iar acum randamentul pe 30 de ani a depășit și el 3,2%, stabilind un record istoric.

În esență, actorii de pe piață răcnesc: vreau un interes mai mare pentru a compensa riscurile mai mari în viitor!

3️⃣ Reduceri ale ratei dobânzii ≠ tauri de obligațiuni

Experiența anterioară arată că, atâta timp cât banca centrală reduce ratele dobânzilor, va urma o piață mare în creștere pe piața obligațiunilor. Dar de data aceasta este diferit. Pentru că fundalul reducerilor ratelor dobânzilor nu este doar slăbiciunea economică, ci inflația ridicată + datoria mare.

Chiar dacă banca centrală reduce ratele dobânzilor, piața nu crede că poate persista, pentru că guvernul trebuie să continue să emită obligațiuni pentru finanțare, de unde vin banii? Fără nimeni care să acopere fundul, ratele dobânzilor pot fi crescute doar pentru a "ademeni" cumpărătorii înapoi.

4️⃣ Incertitudinea politică a devenit un accelerator

Votul de neîncredere al Franței, partidul de guvernământ din Japonia este în criză, iar cheltuielile fiscale interne ale Statelor Unite se ceartă, toate acestea devenind "prime de risc" pentru obligațiunile pe termen lung.

În trecut, când cumpărau obligațiuni pe termen lung din Statele Unite, Marea Britanie și Japonia, toată lumea credea că este o rată a dobânzii fără risc; Nu îndrăznesc să cred asta acum. Ancorele creditului suveran sunt scoase una câte una.

5️⃣ De ce au crescut aurul și argintul (de asemenea, bune pentru #BTC)?

Este simplu: atunci când eticheta "fără risc" a obligațiunilor pe termen lung scade, investitorii caută o nouă "ancoră". Aurul și argintul sunt înlocuitori naturali, care nu se bazează pe creditul guvernamental și sunt recunoscute de lume. Piața obligațiunilor se prăbușește, iar metalele prețioase au devenit un refugiu sigur pentru fonduri, ceea ce este bun și pentru criptomonede precum #BTC.

Deci, în general, acum că randamentul obligațiunilor de trezorerie pe 30 de ani a crescut vertiginos, piața este în esență reevaluată în viitor:

· Acceptați un mediu de rate ale dobânzii mai ridicate și mai susținute;

· să accepte că guvernul nu mai este un "împrumutat sănătos";

· Acceptați că banca centrală nu mai poate fi o preluare pentru totdeauna.

Acesta este motivul pentru care logica care ar fi trebuit să fie "reducerea ratei dobânzii = taur al datoriei" a eșuat. Piața vrea un nou echilibru, iar procesul este dureros. Deci cred că actualele obligațiuni pe termen lung pe 30 de ani sunt etapa în care "prețurile scad apa și randamentele găsesc ancore în sus". Nu fantezați despre o revenire violentă pe termen scurt, fondurile pe termen lung ar trebui să continue să fie reevaluate, iar îmbrățișarea activelor de refugiu poate fi opțiunea potrivită! 🧐

77,08K

Limită superioară

Clasament

Favorite