Rubriques tendance

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Goldman Sachs a déclaré : si la Réserve fédérale perd son indépendance, l'or pourrait atteindre 5000 dollars !

Cela ressemble à un avertissement à Trump ⚠️, si la Réserve fédérale devient finalement la marionnette de Trump, alors non seulement l'or, mais le #BTC pourrait s'envoler à 200 000 dollars ! 🧐

4 sept., 17:35

Récemment, de nombreux fans m'ont demandé : 'Pourquoi le prix de l'or a-t-il tant augmenté récemment ?'

Aujourd'hui, l'or a déjà franchi les 3600 dollars/once, et en Chine continentale, il a également dépassé les 1000 RMB/gramme.

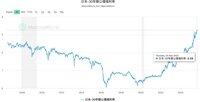

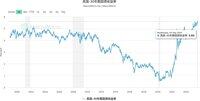

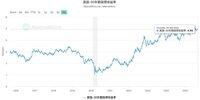

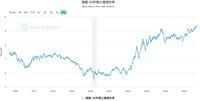

De plus, nos camarades de la communauté ont posé une question très intéressante : 'On dit que nous sommes entrés dans un cycle de baisse des taux d'intérêt, alors pourquoi le rendement des obligations à 30 ans explose-t-il, tandis que les prix chutent ?' (voir 👇 image, les rendements des obligations à 30 ans des États-Unis, du Japon, du Royaume-Uni, de l'Allemagne, etc. ont récemment augmenté de manière cohérente)

En réalité, ces deux questions sont en substance la même, leur essence est identique. Aujourd'hui, je vais les décomposer :

1️⃣ La logique des fonds à long terme a changé.

Les obligations à long terme sont essentiellement un prêt que vous accordez au gouvernement pour 30 ans, en échange d'un intérêt. La logique fondamentale qui détermine leur prix est : le niveau d'inflation futur + l'attitude de la banque centrale + la crédibilité financière du gouvernement.

Au cours des dix dernières années, une faible inflation, une banque centrale qui soutenait indéfiniment et une situation financière relativement stable ont permis aux gens d'acheter des obligations à long terme. À cette époque, acheter des obligations à 30 ans était sûr, attrayant et fiable.

Mais maintenant, ces trois points de soutien se sont effondrés :

❌ L'inflation ne peut pas être contenue, les prix du pétrole et les salaires continuent d'augmenter.

❌ La banque centrale elle-même hésite, elle ne peut plus imprimer de l'argent indéfiniment.

❌ Les gouvernements de tous les pays empruntent et dépensent de plus en plus, l'offre d'obligations explose.

Les acheteurs d'obligations commencent à douter : cette chose peut-elle vraiment valoir autant, peut-elle vraiment être stable pendant 30 ans ?

2️⃣ Pourquoi les rendements augmentent-ils ?

Le rendement est le reflet du prix. Si personne n'ose acheter, le prix chute, et le rendement augmente naturellement. Par exemple, au Royaume-Uni, le rendement des obligations à 30 ans a atteint 5,68 %, le plus haut depuis 1998. Au Japon, c'est encore plus frappant, un pays qui avait des taux d'intérêt nuls, maintenant le rendement à 30 ans dépasse 3,2 %, établissant un record historique.

Cela reflète essentiellement que les acteurs du marché crient : je veux un intérêt plus élevé pour compenser des risques futurs plus importants !

3️⃣ Baisse des taux ≠ marché obligataire haussier.

L'expérience passée était que dès que la banque centrale baissait les taux, un grand marché haussier obligataire suivait. Mais cette fois, c'est différent. Parce que le contexte de la baisse des taux n'est pas simplement une faiblesse économique, mais une inflation élevée + une dette élevée.

Même si la banque centrale baisse les taux, le marché ne lui fait pas confiance pour maintenir cela, car le gouvernement doit continuer à émettre des obligations pour financer ses dépenses, d'où viendra l'argent ? Personne ne soutient, donc les taux d'intérêt doivent augmenter pour "attirer" à nouveau les acheteurs.

4️⃣ L'incertitude politique est devenue un accélérateur.

Le vote de défiance en France, l'instabilité du parti au pouvoir au Japon, les disputes internes sur les dépenses publiques aux États-Unis, tous ces risques politiques se traduisent par une "prime de risque" ajoutée aux obligations à long terme.

Auparavant, acheter des obligations à long terme des États-Unis, du Royaume-Uni ou du Japon était considéré comme un taux d'intérêt sans risque ; maintenant, on n'ose plus penser ainsi. L'ancrage de la crédibilité souveraine est en train d'être arraché un à un.

5️⃣ Pourquoi l'or et l'argent augmentent-ils (ce qui est également bon pour #BTC) ?

C'est simple : lorsque l'étiquette "sans risque" des obligations à long terme disparaît, les investisseurs cherchent un nouvel "ancrage". L'or et l'argent sont des substituts naturels, ne dépendant pas de la crédibilité gouvernementale, reconnus dans le monde entier. Lorsque le marché obligataire s'effondre, les métaux précieux deviennent un refuge pour les fonds, ce qui est également bénéfique pour #BTC et d'autres cryptomonnaies.

Donc, en résumé, l'augmentation explosive des rendements des obligations à 30 ans est essentiellement le marché qui redéfinit l'avenir :

· Accepter un environnement de taux d'intérêt plus élevé et plus durable ;

· Accepter que le gouvernement ne soit plus un "emprunteur fiable" ;

· Accepter que la banque centrale ne puisse plus être le "sauveur" éternel.

C'est pourquoi la logique selon laquelle "baisse des taux = marché obligataire haussier" a échoué. Le marché recherche un nouveau point d'équilibre, et ce processus est douloureux. Donc, je pense que les obligations à long terme à 30 ans sont actuellement dans une phase où "les prix baissent pour éliminer l'excès, et les rendements montent pour trouver un ancrage". Ne vous attendez pas à un rebond violent à court terme, les fonds à long terme doivent encore être réévalués, embrasser de bons actifs refuges pourrait être une option correcte !🧐

77,09K

Meilleurs

Classement

Favoris