热门话题

#

Bonk 生态迷因币展现强韧势头

#

有消息称 Pump.fun 计划 40 亿估值发币,引发市场猜测

#

Solana 新代币发射平台 Boop.Fun 风头正劲

arndxt

arndxt 已转发

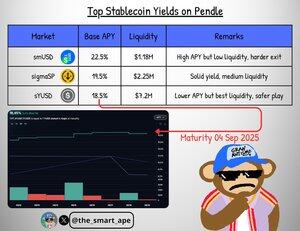

如果你在寻找高稳定币收益却没有关注 @pendle_fi,那你就错了。

从主页上你可以看到前三个固定年化收益率(APY):

+ smsUSD → 22.5% APY

+ sigmaSP → 19.5% APY

+ sYUSD → 18.45% APY

你可能会想,“不错,让我们在 smsUSD 上赚取 22.5%。”但那将是一个错误,你总是需要检查流动性:

+ smsUSD → $1.18M

+ sigmaSP → $2.25M

+ sYUSD → $7.2M

流动性是这里的关键点。如果 Pendle 上的 PT/YT 池流动性低,主要风险就是滑点和退出成本。

你可能被迫以折扣价出售你的 PT,因为没有足够的买家。

考虑到流动性,目前看起来最佳的高收益稳定币是来自 @aegis_im 的 sYUSD。它在短短 2 周内到期,这是利用它的最后机会。

4.47K

arndxt 已转发

INFINIT V2 已经上线

今天,INFINIT V2 的公开测试版正式上线

它提供了 5 种策略的访问权限

◆ Delta-Neutral Farming – PT-sKAITO (2026年1月29日)

◆ Delta-Neutral Farming – PT-sENA (2025年9月25日)

◆ 稳定币项目空投农场 – PT-csUSDL (Coinshift), slvlUSD (Level), LP-USDf (Falcon)

◆ Ethena 生态系统收益与积分农场 – LP-sUSDe/LP-tUSDe

◆ 配对交易 – 多头 HYPE + 空头 GMX 和 DYDX

这个测试版作为开发 Agentic DeFi 的第一阶段,因此有一些限制

目前没有为名人和用户提供策略创建功能,只有最可靠的策略被选中

此外,由于一系列技术问题,缺少一键系统

但所有这些功能很快就会可用

即使在这些条件下,@Infinit_Labs 仍然提供了 21% 的年化收益率

3.24K

arndxt 已转发

所以 @maplefinance 已悄然成为最大的链上资产管理公司,管理资产超过 30 亿美元。

➠ 用户存入 USDC/USDT

➠ 收到收益型 syrupUSDC 作为回报

➠ Maple 向机构借款人放贷

➠ 利息流回存款人

他们正在获得良好的吸引力👇

> 连续三个月的月收入超过 100 万美元

> 池子利用率超过 90%(需求旺盛)

> 年度经常性收入在第一季度从 500 万美元跃升至 1500 万美元

我们从机构借贷的角度来看这个问题。虽然大多数 DeFi 关注零售用户,但 @maplefinance 通过对机构的结构化借贷建立了与传统金融的桥梁。

虽然 $SYRUP 从这一收入增长中受益,但真正的故事是在一个大多数项目难以产生稳定收入的市场中建立可持续收益。

11.05K

arndxt 已转发

大多数人低估了可组合性的二阶效应。

这正是为什么去中心化金融(DeFi)比传统金融(TradFi)强大10倍的原因。

通过无缝的互联互通和无许可的资本流动,价值可以被激活、堆叠并无限再投资。

从一个收益资产开始,这很容易理解:

1⃣ 提供给 @aave 以获取年化收益率(APY)

2⃣ 在 @pendle_fi 上进行代币化以赚取流动性提供者(LP)奖励 + 最大化的收益

3⃣ 投入 @SiloFinance 以启用递归策略和杠杆回报

现在,将其与传统金融进行比较:你得到的是一个定期存款,你的资本停滞不前,仅此而已。

死胡同的资本,故事到此为止。

在 DeFi 中,复利不是增量的,而是指数级的。

现在想象一下这种可组合性应用于智能基础设施:DeAI 堆栈。

我们称之为“思维乐高”,而不是“货币乐高” → DeAI 的模块化、可互操作组件。

每一层(从模型训练到推理,再到存储和分发)都可以即插即用,最大限度地适应任何用例。

但这只有通过可组合性和去中心化才能实现。

这在我看来是真正的解锁。

与金钱相比,智能是一个更高阶的层次,具有在更大规模上革命化事物的潜力。

感谢 @coinbase Research 提供的图像参考。

12.02K

arndxt 已转发

今天,BTCfi 已经超越了 BNB Chain。

它现在是第三大 DeFi 生态系统。

其基础设施正在不断进步,但仍有一个瓶颈制约着它。

以下是 BTCfi 的现状以及接下来的发展。

BTCfi 的动能由两股力量驱动:机构拉动和基础设施推动。

大量流入比特币 ETF 的资金,以及各个国库持有的比特币数量,表明了机构对比特币作为价值储存的强烈需求。

下一阶段将涉及将比特币作为收益生成资产,利用这些机构持有的大量比特币。

在这方面,迄今为止最重要的基础设施推动是 BitVM。

该系统使比特币上的智能合约具备完全的可编程性,从而促进了先进的 DeFi 协议、汇总和安全桥接,而无需改变网络的共识规则。

因此,出现了许多新的比特币汇总,它们现在看起来比“单纯的侧链”更有前景。

📒 重新质押

然后,从 @DefiLlama 的数据来看,我们立即看到(重新)质押领域占 BTCFi 总锁仓价值(TVL)的 90% 以上。

在这方面,@babylonlabs_io 通过使用比特币的原生时间锁定机制和脚本语言,开创了无信任的比特币质押。

这使得比特币持有者能够通过为 PoS 网络的安全性做出贡献来获得收益,这些网络被称为比特币超级充电网络。

Babylon 的市场地位证明了其成功;其 TVL 超过 58 亿美元,在所有加密货币重新质押协议中排名第二,占 BTCFi 总 TVL 的 70% 以上。

在取得的众多里程碑中,他们最近与 @krakenfx 达成了原生质押的合作,与 @NexusMutual 达成了削减保险的合作,并通过 Lombard 和 Neutron 与 @cosmos 生态系统建立了合作关系。

利用 Babylon 的架构,像 @Lombard_Finance 和 @SolvProtocol 这样的协议实现了流动质押和更多的 DeFi 集成。

Lombard 利用包括 OKX 和 Fireblocks 在内的 14 家机构的安全联盟来验证其账本,并实现无信任的铸造和赎回其 LST。

目前其 TVL 为 17 亿美元,已在 13 条链上部署,并最近与 @Figment_io、@galaxyhq、@Kiln_finance 和 @P2Pvalidator 等机构质押提供商达成了合作。

另一方面,Solv 的主要卖点是其质押抽象层(SAL),使用户能够在多个区块链上质押比特币,同时通过其 LST SolvBTC 保持流动性。

该协议的 TVL 为 21 亿美元,其中 BNB Chain 占 SolvBTC 的 63%,而 Venus(生态系统中最大的借贷市场)是使用最广泛的协议。

值得指出的是,Solv 推出了一个机构级的 BTC+ 收益金库,提供 5-6% 的基础收益,针对闲置比特币筹集了 1000 万美元。

🫗 泄露一些有价值的信息:在 SolvBTC 上获得良好收益的收益策略是桥接到 @Coredao_Org 并将 LST 存入 @colend_xyz,享受 17% 的年收益率。

最后,另一家主要参与者是 @satlayer,其 TVL 超过 4 亿美元,通过在 Babylon 链和其他 L1/协议(如 @SuiNetwork、@berachain、@PlumeNetwork、@TacBuild 等)上启用比特币重新质押,扩展了 Babylon 的安全性。

类似于以太坊上的 Eigenlayer,这一过程创建了“比特币验证服务”(BVS),这些是从重新质押的比特币中获得安全保证的去中心化应用或协议。

📗 替代质押原语

除了传统质押,其他协议正在为比特币构建替代质押原语。

流动保管代币(LCTs)- 由 @bounce_bit 开创,解决了合规和安全问题,通过与像 Fidelity 这样的受监管保管人存储资产。

作为回报,用户会收到可以在 DeFi 中使用的代金券代币。

同样,Solv 协议也采用了半保管模式,通过与 @CeffuGlobal 的合作保留 SolvBTC。

双重质押模式 - 这要求用户同时质押比特币和协议的原生代币以确保网络安全。

Core DAO 开创了这种方法,将比特币与其原生 $CORE 代币结合,提供分级收益,并实现与 EVM 兼容的自我保管比特币质押。

如果您仅质押比特币,Core 提供 0.1% 的收益,而当您添加更多 $CORE 时,收益可高达 5%。

采用类似模式的另一个显著实体是 @b14g_network,它通过将用户的比特币与另一用户的原生代币 $CORE 配对,解决了奖励代币的抛售压力,例如,形成双重质押头寸。

这使得比特币持有者能够在不暴露于次级代币价格风险的情况下获得更高的收益。

B14g 是目前 Core 生态系统中最有前景的项目之一,目前的 TVL 约为 3.5 亿美元。

📙 借贷领域

BTCFi 生态系统还包括一个不断增长的借贷领域。

特别是,@Stacks 生态系统正在演变为比特币侧链上的借贷中心。

借贷协议如 @ZestProtocol 和 @GraniteBTC 正在经历存款的稳定增长,这与其他在同一时期 TVL 下降的协议形成了鲜明对比。

🫗 对于那些读到这里的人,还有一些其他的有价值的信息:

1. 将 $BTC 桥接到 Stacks 以获取 sBTC。

2. 注册 sBTC 奖励计划以获得以 sBTC 计价的收益,目前约为 3.17% 的年收益率。

3. 在 Zest 上借出 sBTC 以获得额外收益,最高可达 5% 的年利率。

4. 在 @HermeticaFi 上借入并质押 $USDh 以获得额外 11% 的年收益率。

除了 DeFi 原生应用,Coinbase 还采用了去中心化的比特币抵押借贷方式,与 @MorphoLabs 在其链上集成。

目前,它已生成近 75 万笔以 12 亿美元抵押品支持的贷款。

谈到借贷,不能不提 Aave,目前在其智能合约中存入了超过 50 亿美元的 $wBTC。然而,收益并不值得夸耀。

确实,比特币 DeFi 借贷与传统金融借贷之间的收益差异仍然很大,像 Vield 和 @hodlwithLedn 这样的公司提供的利率更具吸引力(见下图)。

因此,自然会出现一个问题:

12% 的“中心化”收益是否值得牺牲 BTCFi 所能提供的自我保管?

📘 结束思考

为了总结这篇“简短”的文章,关于比特币在 DeFi 中的利用程度有很多争论,但一个核心问题仍然制约着该领域:大多数平台提供的收益不具竞争力,如果更多资本流入,这种收益将进一步稀释。

个人认为,BTCFi 的转折点在于 Babylon,特别是第三阶段,这将扩展对额外 BSN 的支持。这将允许像 Sui、BOB 和 Osmosis 这样的生态系统集成 Babylon 的比特币质押,以获得更强的安全性和流动性。

如果这些链产生有意义的收益,将为整个 BTCfi 生态系统创造一个飞轮,真正释放比特币的潜在价值。

8.68K

热门

排行

收藏

链上热点

X 热门榜

近期融资

最受认可