Populære emner

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Nylig har mange fanpartnere konsultert meg: 'Hva er logikken bak den nylige økningen i gull?' '

I dag har gull oversteget 3 600 dollar per unse, og fastlandet har også overskredet 1 000 dollar per gram i ett slag

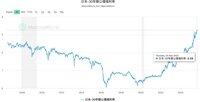

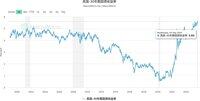

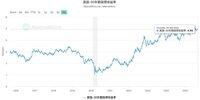

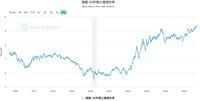

I tillegg stilte våre samfunnspartnere også et veldig interessant spørsmål: 'Sa de ikke alle at de gikk inn i en syklus med rentekutt?' Hvorfor steg renten på 30-årige statsobligasjoner og prisen falt hele veien? (Som vist på 👇 figuren har renten på 30-årige statsobligasjoner i USA, Japan, Storbritannia, Tyskland og andre land nylig hoppet)

Faktisk er disse to spørsmålene i hovedsak det samme problemet, essensen er den samme, jeg vil bryte det ned i dag:

1️⃣ Logikken til langsiktige fond har endret seg

Essensen av langsiktige statsobligasjoner er at du låner ut penger til staten i 30 år nå i bytte mot renter. Kjernelogikken som bestemmer prisen er: fremtidig inflasjonsnivå + sentralbankholdning + statlig finanskreditt.

De siste ti årene har lav inflasjon, ubegrenset sentralbankdekning og stabil økonomi blitt stablet sammen, og alle har våget å kjøpe langsiktige obligasjoner. På den tiden var kjøp av 30-årige statsobligasjoner stabilt, velduftende og pålitelig.

Men nå har alle tre støttepunktene kollapset:

❌ Inflasjonen kan ikke undertrykkes, og oljepriser og lønninger presser seg opp.

❌ Sentralbanken selv nøler og kan ikke lenger trykke penger på ubestemt tid.

❌ Regjeringer låner mer og mer penger, og tilbudet av nasjonale obligasjoner har eksplodert.

Folk som kjøper obligasjoner begynte å lure på: kan denne tingen virkelig være verdt så mye, kan den virkelig være stabil i 30 år?

2️⃣ Hvorfor stiger avkastningen?

Avkastning er refleksjonen av pris. Ingen tør å ta over, prisen faller, og avkastningen stiger naturlig. I likhet med Storbritannia har 30-års renten steget til 5,68 %, den høyeste siden 1998. På japansk side er det enda mer overdrevet, land med nullrenter tidligere, og nå har 30-års renten også passert 3,2 %, og satt historisk rekord.

Dette er i hovedsak markedsaktører som brøler: Jeg vil ha høyere interesse for å veie opp for større risiko i fremtiden!

3️⃣ Rentekutt ≠ obligasjonsokser

Tidligere erfaring er at så lenge sentralbanken kutter renten, vil et stort oksemarked i obligasjonsmarkedet følge. Men denne gangen er det annerledes. For bakgrunnen for rentekutt er ikke bare økonomisk svakhet, men høy inflasjon + høy gjeld.

Selv om sentralbanken kutter renten, tror ikke markedet at det kan vedvare, fordi staten må fortsette å utstede obligasjoner for finansiering, hvor kommer pengene fra? Uten noen til å dekke bunnen, kan rentene bare heves for å "lokke" kjøpere tilbake.

4️⃣ Politisk usikkerhet har blitt en akselerator

Frankrikes mistillitsvotum, Japans regjeringsparti er i opprør, og USAs interne finanspolitiske utgifter krangler, som alle har blitt «risikopremier» på langsiktige obligasjoner.

Tidligere, når de kjøpte langsiktige obligasjoner fra USA, Storbritannia og Japan, trodde alle at det var en risikofri rente; Jeg tør ikke tro det nå. Ankrene til statskreditt trekkes ut en etter en.

5️⃣ Hvorfor steg gull og sølv (også bra for #BTC)?

Det er enkelt: når den "risikofrie" etiketten på langsiktige obligasjoner faller, ser investorer etter et nytt "anker". Gull og sølv er naturlige erstatninger, som ikke er avhengige av statlig kreditt, og er anerkjent av verden. Obligasjonsmarkedet kollapser, og edle metaller har blitt en trygg havn for fond, noe som også er bra for kryptovalutaer som #BTC.

Så generelt, nå som den 30-årige statsrenten har skutt i været, er det i hovedsak markedet priset inn i fremtiden:

· Aksepter et høyere og mer vedvarende rentemiljø;

· akseptere at regjeringen ikke lenger er en «sunn låntaker»;

· Aksepter at sentralbanken ikke lenger kan være en overtakelse for alltid.

Dette er grunnen til at logikken som skulle ha vært "rentekutt = gjeldsbulle" har mislyktes. Markedet ønsker en ny balanse, og prosessen er smertefull. Så jeg tror at de nåværende 30-årige langsiktige obligasjonene er stadiet med "prisene presser vann ned og rentene finner ankere opp". Ikke fantaser om en voldelig oppgang på kort sikt, langsiktige fond bør fortsette å bli revaluert, og å omfavne trygge havner kan være det riktige alternativet! 🧐

30. aug. 2025

Personlig synes jeg vi bør være oppmerksomme på det forestående gjennombruddet til gullprisene! #GOLD

Sist gang gull brøt gjennom $3,500, den 22 april i år, du vet, i april, da S&P 500 hadde den største nedgangen i år, var amerikanske aksjer og gull som en vippe!

En annen interessant data er at globale sentralbankers gullreserver nå utgjør 27 % av de totale valutareservene, den høyeste andelen på 29 år. I følge Krescutt Capital-data har andelen amerikanske statsobligasjoner i valutareservene falt til rundt 23 % i samme periode, et nytt lavpunkt siden finanskrisen i 2008. Dette er første gang siden 1996 at sentralbanker rundt om i verden har holdt mer gull enn amerikanske statsobligasjoner.

Dette er en selvmotsigelse, sentralbanker er ikke optimistiske med hensyn til den amerikanske økonomien, og selger amerikanske obligasjoner for å hamstre gull, men samtidig er amerikanske aksjer fortsatt på et høyt nivå! Vær forsiktig, det er alltid riktig, folkens! 🧐

85,04K

Topp

Rangering

Favoritter