Topik trending

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Baru-baru ini, banyak mitra penggemar telah berkonsultasi dengan saya, 'Apa logika di balik lonjakan emas baru-baru ini?' '

Saat ini, emas telah melampaui $3.600 per ons, dan daratan juga telah melampaui $1.000 per gram dalam satu gerakan

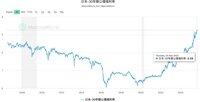

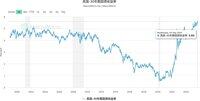

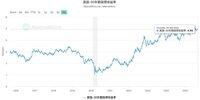

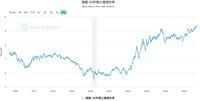

Selain itu, mitra komunitas kami juga mengajukan pertanyaan yang sangat menarik: 'Bukankah mereka semua mengatakan bahwa mereka memasuki siklus pemotongan suku bunga?' Mengapa imbal hasil obligasi Treasury 30 tahun melonjak dan harga turun sepenuhnya? (Seperti yang ditunjukkan pada 👇 gambar, imbal hasil obligasi Treasury 30-tahun di Amerika Serikat, Jepang, Inggris, Jerman, dan negara-negara lain baru-baru ini melonjak)

Faktanya, kedua pertanyaan ini pada dasarnya adalah masalah yang sama, esensinya sama, saya akan mengurainya hari ini:

1️⃣ Logika dana jangka panjang telah berubah

Inti dari obligasi perbendaharaan jangka panjang adalah Anda meminjamkan uang kepada pemerintah selama 30 tahun sekarang dengan imbalan bunga. Logika inti yang menentukan harganya adalah: tingkat inflasi masa depan + sikap bank sentral + kredit fiskal pemerintah.

Dalam sepuluh tahun terakhir, inflasi yang rendah, cakupan bank sentral yang tidak terbatas, dan keuangan yang stabil semuanya telah ditumpuk bersama, dan semua orang berani membeli obligasi jangka panjang. Saat itu, membeli obligasi treasury 30 tahun stabil, harum, dan dapat diandalkan.

Tapi sekarang, ketiga titik support telah runtuh:

❌ Inflasi tidak dapat ditekan, dan harga minyak dan upah terus naik.

❌ Bank sentral sendiri ragu-ragu dan tidak bisa lagi mencetak uang tanpa batas waktu.

❌ Pemerintah meminjam lebih banyak uang, dan pasokan obligasi nasional telah meledak.

Orang-orang yang membeli obligasi mulai bertanya-tanya: bisakah benda ini benar-benar bernilai begitu banyak, bisakah benar-benar stabil selama 30 tahun?

2️⃣ Mengapa hasil panen naik?

Hasil adalah cerminan harga. Tidak ada yang berani mengambil alih, harga turun, dan hasil secara alami melonjak. Seperti Inggris, imbal hasil 30-tahun telah melonjak menjadi 5,68%, tertinggi sejak 1998. Di sisi Jepang, bahkan lebih dibesar-besarkan, negara-negara dengan suku bunga nol di masa lalu, dan sekarang imbal hasil 30 tahun juga telah melebihi 3,2%, mencetak rekor sejarah.

Ini pada dasarnya adalah pemain pasar yang meraung: Saya ingin bunga yang lebih tinggi untuk menebus risiko yang lebih besar di masa depan!

3️⃣ Suku bunga memangkas ≠ bulls obligasi

Pengalaman sebelumnya adalah bahwa selama bank sentral memangkas suku bunga, pasar bullish besar di pasar obligasi akan mengikuti. Tapi kali ini berbeda. Karena latar belakang pemotongan suku bunga bukan hanya kelemahan ekonomi, tetapi inflasi tinggi + utang yang tinggi.

Kalaupun bank sentral memangkas suku bunga, pasar tidak percaya bahwa itu bisa bertahan, karena pemerintah harus terus menerbitkan obligasi untuk pembiayaan, dari mana uang itu berasal? Tanpa ada yang menutupi bagian bawah, suku bunga hanya dapat dinaikkan untuk "memikat" pembeli kembali.

4️⃣ Ketidakpastian politik telah menjadi akselerator

Mosi tidak percaya Prancis, partai yang berkuasa di Jepang berada dalam kekacauan, dan pengeluaran fiskal internal Amerika Serikat berdebat, yang semuanya telah menjadi "premi risiko" pada obligasi jangka panjang.

Di masa lalu, ketika membeli obligasi jangka panjang dari Amerika Serikat, Inggris, dan Jepang, semua orang mengira itu adalah suku bunga bebas risiko; Saya tidak berani berpikir demikian sekarang. Jangkar kredit berdaulat ditarik keluar satu per satu.

5️⃣ Mengapa emas dan perak naik (juga baik untuk #BTC)?

Sederhana saja: ketika label "bebas risiko" obligasi jangka panjang jatuh, investor mencari "jangkar" baru. Emas dan perak adalah pengganti alami, tidak bergantung pada kredit pemerintah, dan diakui oleh dunia. Pasar obligasi runtuh, dan logam mulia telah menjadi tempat berlindung yang aman bagi dana, yang juga baik untuk cryptocurrency seperti #BTC.

Jadi, secara umum, sekarang imbal hasil Treasury 30 tahun telah meroket, pada dasarnya pasar dihargai ulang ke masa depan:

· Menerima lingkungan suku bunga yang lebih tinggi dan lebih berkelanjutan;

· menerima bahwa pemerintah bukan lagi "peminjam yang sehat";

· Terima bahwa bank sentral tidak bisa lagi menjadi pengambilalihan selamanya.

Inilah sebabnya mengapa logika yang seharusnya "pemotongan suku bunga = banteng utang" telah gagal. Pasar menginginkan keseimbangan baru, dan prosesnya menyakitkan. Jadi saya pikir obligasi jangka panjang 30 tahun saat ini adalah tahap "harga menekan air dan imbal hasil menemukan jangkar naik". Jangan berfantasi tentang rebound kekerasan dalam jangka pendek, dana jangka panjang harus terus dinilai kembali, dan merangkul aset safe-haven mungkin merupakan pilihan yang tepat! 🧐

30 Agu 2025

Secara pribadi, saya pikir kita harus memperhatikan terobosan harga emas yang akan segera terjadi! #GOLD

Terakhir kali emas menembus $ 3.500, pada 22 April tahun ini, Anda tahu, pada bulan April, ketika S&P 500 mengalami penarikan terbesar tahun ini, saham AS dan emas seperti jungkat-jungkit!

Data menarik lainnya adalah bahwa cadangan emas bank sentral global sekarang menyumbang 27% dari total cadangan devisa, proporsi tertinggi dalam 29 tahun. Menurut data Krescutt Capital, proporsi obligasi Treasury AS dalam cadangan devisa telah turun menjadi sekitar 23% selama periode yang sama, level terendah baru sejak krisis keuangan 2008. Ini adalah pertama kalinya sejak 1996 bahwa bank sentral di seluruh dunia memiliki lebih banyak emas daripada Treasury AS.

Ini adalah kontradiksi, bank sentral tidak optimis tentang ekonomi AS, menjual obligasi AS untuk menimbun emas, tetapi pada saat yang sama, saham AS masih berada di level tinggi! Berhati-hatilah, itu selalu benar, teman-teman! 🧐

85,02K

Teratas

Peringkat

Favorit