熱門話題

#

Bonk 生態迷因幣展現強韌勢頭

#

有消息稱 Pump.fun 計劃 40 億估值發幣,引發市場猜測

#

Solana 新代幣發射平臺 Boop.Fun 風頭正勁

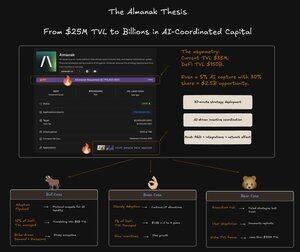

大多數「金融中的AI」努力分為兩個陣營:零售的黑箱交易機器人,或對沖基金內部的封閉量化系統。兩者都不透明且難以接觸。

@Almanak__ 則不同。

他們構建了一個AI代理群,能夠在大約30分鐘內將策略想法轉化為可驗證的、可生產的代碼,將建構成本從數週和數千美元降低到幾分鐘和不到10美元。

它已經上線:3500萬美元的總鎖倉價值(TVL),沒有代幣,沒有炒作。

真正的創新在於激勵機制。受到Curve Wars的啟發,協議可以賄賂代理流量,將AI管理的流動性引導到他們的池中。這使得Almanak不僅僅是一個策略建構者,而是一個資本協調層。

Almanak的護城河是3年以上的研發、深度基礎設施整合,以及隨著策略、金庫、流動性提供者(LP)和協議的融合而產生的複合網絡效應。

不對稱性:當前TVL為3500萬美元。DeFi TVL為1500億美元。即使是5%的AI捕獲,30%的市場份額也意味著25億美元的機會。

這是構建自適應金融基礎設施的AI,並且它已經在交付。

牛市情景

• 採用飛輪:每個協議都在爭奪AI管理的流動性 → 賄賂推動網絡效應。

• TVL捕獲:AI策略管理DeFi的1500億美元TVL的5-10%;Almanak占30-40%的市場份額 = 25-60億美元的TVL。

• 代幣動態:賄賂驅動的需求 + 對創作者的發行 = 黏性、複合生態系統。

• Almanak成為AI協調資本的事實上的基礎設施層。

熊市情景

• 執行風險:策略失敗,資本損失,信任下降。

• AI懷疑論:用戶抵制將資本委託給AI;現有企業複製技術。

• 片段化:競爭框架稀釋流動性,阻礙網絡效應。

• Almanak仍然是一個小眾工具,TVL上限在1億美元以下。

基準情景

• 穩定採用:早期協議進行實驗;更多金庫上線;謹慎的LP分配資金。

• 適度增長:Almanak捕獲約1%的DeFi TVL = 15億美元,持續2-3年。

• 代幣效用:激勵吸引協議,但賄賂市場起初仍然較小。

• Almanak證明可擴展,但尚未主導,為長期複合奠定基礎。

9.95K

熱門

排行

收藏