Tópicos em alta

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

A maioria dos esforços de "IA em finanças" se enquadra em dois campos: bots de negociação de caixa preta para varejo ou sistemas quantitativos fechados dentro de fundos de hedge. Ambos são opacos e inacessíveis.

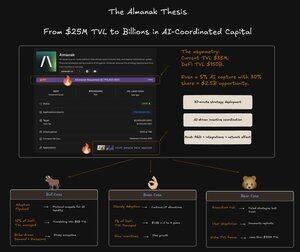

@Almanak__ é diferente.

Eles criaram um enxame de agentes de IA que transforma ideias de estratégia em código verificável e pronto para produção em ~30 minutos, reduzindo os custos de construção de semanas e milhares de dólares para minutos e < US$ 10.

Já está no ar: TVL de US$ 35 milhões, sem token, sem hype.

A verdadeira inovação está nos incentivos. Inspirados no Curve Wars, os protocolos podem subornar o tráfego de agentes para direcionar a liquidez gerenciada por IA para seus pools. Isso torna o Almanak não apenas um construtor de estratégias, mas uma camada de coordenação de capital.

O fosso de Almanak é de 3+ anos de P&D, integrações profundas de infraestrutura e efeitos de rede compostos à medida que estratégias, cofres, LPs e protocolos convergem.

A assimetria: TVL atual de US$ 35 milhões. TVL DeFi US$ 150 bilhões. Mesmo uma captura de IA de 5% com 30% de participação = oportunidade de US$ 2,5 bilhões.

É a IA que constrói uma infraestrutura financeira adaptável e já está sendo enviada.

Caso de touro

• Volante de adoção: cada protocolo compete por liquidez gerenciada por IA → subornos alimentam efeitos de rede.

• Captura de TVL: as estratégias de IA gerenciam de 5 a 10% do TVL de US$ 150 bilhões do DeFi; Almanak leva 30-40% de participação = $ 2,5-6B TVL.

• Dinâmica do token: demanda impulsionada por suborno + emissões para criadores = ecossistema pegajoso e composto.

• Almanak se torna a camada de infraestrutura de fato para capital coordenado por IA.

Estojo de urso

• Risco de execução: as estratégias falham, o capital é perdido, a confiança se desgasta.

• Ceticismo em IA: os usuários resistem a delegar capital à IA; os operadores históricos replicam a tecnologia.

• Fragmentação: estruturas concorrentes diluem a liquidez, evitando efeitos de rede.

• O Almanak continua sendo uma ferramenta de nicho, limitada a um TVL abaixo de US$ 100 milhões.

Caso base

• Adoção constante: Experimento de protocolos iniciais; mais lançamentos de cofres; LPs cautelosos alocam.

• Crescimento medido: Almanak captura ~1% do TVL DeFi = US$ 1,5 bilhão em 2 a 3 anos.

• Utilidade do token: os incentivos atraem protocolos, mas os mercados de suborno permanecem pequenos no início.

• O Almanak se mostra escalável, mas ainda não dominante, posicionando-o para composição de longo prazo.

9,83K

Melhores

Classificação

Favoritos