Subiecte populare

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

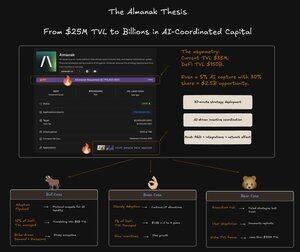

Cele mai multe eforturi de "AI în finanțe" se împart în două tabere: roboți de tranzacționare cu cutie neagră pentru retail sau sisteme cantitative închise în cadrul fondurilor speculative. Ambele sunt opace și inaccesibile.

@Almanak__ este diferit.

Au construit un roi de agenți AI care transformă ideile de strategie în cod verificabil, gata de producție în ~30 de minute, reducând costurile de construcție de la săptămâni și mii de dolari la minute și <10 USD.

Este deja live: 35 de milioane de dolari TVL, fără token, fără hype.

Adevărata inovație este în stimulente. Inspirate de Wars, protocoalele pot mitui traficul agentic pentru a direcționa lichiditatea gestionată de AI către fondurile lor. Acest lucru face ca Almanak să nu fie doar un constructor de strategii, ci și un strat de coordonare a capitalului.

Șanțul lui Almanak este de 3+ ani de cercetare și dezvoltare, integrări profunde de infrastructură și efecte de rețea compuse pe măsură ce strategiile, seifurile, LP-urile și protocoalele converg.

Asimetria: TVL actual 35 milioane de dolari. DeFi TVL 150 miliarde de dolari. Chiar și o captură AI de 5% cu o cotă de 30% = oportunitate de 2,5 miliarde USD.

Inteligența artificială este cea care construiește infrastructura financiară adaptivă și este deja livrată.

Cazul taurului

• Volan de adoptare: Fiecare protocol concurează pentru lichiditate gestionată de AI → mită alimentează efectele rețelei.

• Captura TVL: strategiile AI gestionează 5-10% din TVL de 150 de miliarde de dolari DeFi; Almanak ia 30-40% cotă = 2,5-6 miliarde de dolari TVL.

• Dinamica tokenurilor: cerere bazată pe mită + emisii către creatori = ecosistem lipicios, compus.

• Almanak devine stratul de infrastructură de facto pentru capitalul coordonat de AI.

Caz de urs

• Riscul de execuție: strategiile eșuează, capitalul pierdut, încrederea se erodează.

• Scepticismul AI: Utilizatorii se opun delegării capitalului către AI; operatorii tradiționali reproduc tehnologia.

• Fragmentare: cadrele concurente diluează lichiditatea, prevenind efectele de rețea.

Almanak rămâne un instrument de nișă, limitat la sub 100 de milioane de dolari TVL.

Carcasă de bază

• Adoptare constantă: experiment cu protocoale timpurii; lansarea mai multor seifuri; LP-urile precaute alocă.

• Creștere măsurată: Almanak captează ~1% din TVL DeFi = 1,5 miliarde USD pe 2-3 ani.

• Utilitatea jetoanelor: Stimulentele atrag protocoalele, dar piețele de mită rămân mici la început.

Almanak se dovedește scalabil, dar nu încă dominant, poziționându-l pentru capitalizare pe termen lung.

9,83K

Limită superioară

Clasament

Favorite