Argomenti di tendenza

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

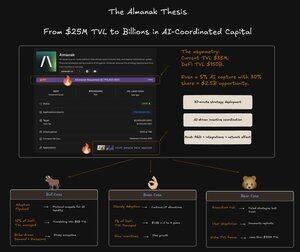

La maggior parte degli sforzi di "AI nella finanza" rientra in due categorie: bot di trading black-box per il retail, o sistemi quant chiusi all'interno di hedge fund. Entrambi sono opachi e inaccessibili.

@Almanak__ è diverso.

Hanno costruito uno sciame di agenti AI che trasforma idee strategiche in codice verificabile e pronto per la produzione in circa 30 minuti, riducendo i costi di sviluppo da settimane e migliaia di dollari a minuti e meno di 10 dollari.

È già attivo: 35 milioni di dollari di TVL, nessun token, nessun hype.

La vera innovazione risiede negli incentivi. Ispirati dalle Curve Wars, i protocolli possono corrompere il traffico agentico per indirizzare la liquidità gestita da AI verso i loro pool. Questo rende Almanak non solo un costruttore di strategie, ma anche un livello di coordinamento del capitale.

Il vantaggio competitivo di Almanak è di oltre 3 anni di R&D, integrazioni infrastrutturali profonde e effetti di rete composti mentre strategie, vault, LP e protocolli convergono.

L'asimmetria: TVL attuale 35 milioni di dollari. TVL DeFi 150 miliardi di dollari. Anche una cattura del 5% da parte dell'AI con una quota del 30% = opportunità di 2,5 miliardi di dollari.

È un'AI che costruisce infrastrutture finanziarie adattive, ed è già in fase di spedizione.

Caso Bull

• Ruota di adozione: Ogni protocollo compete per la liquidità gestita da AI → le corruzioni alimentano gli effetti di rete.

• Cattura di TVL: Le strategie AI gestiscono il 5-10% dei 150 miliardi di dollari di TVL di DeFi; Almanak prende una quota del 30-40% = 2,5-6 miliardi di dollari di TVL.

• Dinamiche del token: Domanda guidata da corruzioni + emissioni per i creatori = ecosistema appiccicoso e composto.

• Almanak diventa il livello infrastrutturale de facto per il capitale coordinato da AI.

Caso Bear

• Rischio di esecuzione: Le strategie falliscono, il capitale viene perso, la fiducia si erode.

• Scetticismo sull'AI: Gli utenti resistono a delegare capitale all'AI; gli incumbents replicano la tecnologia.

• Frammentazione: Framework concorrenti diluiscono la liquidità, impedendo effetti di rete.

• Almanak rimane uno strumento di nicchia, limitato a meno di 100 milioni di dollari di TVL.

Caso Base

• Adozione costante: I protocolli iniziali sperimentano; vengono lanciati più vault; LP cauti allocano.

• Crescita misurata: Almanak cattura circa l'1% del TVL di DeFi = 1,5 miliardi di dollari in 2-3 anni.

• Utilità del token: Gli incentivi attraggono protocolli ma i mercati delle corruzioni rimangono piccoli all'inizio.

• Almanak dimostra di essere scalabile, ma non ancora dominante, posizionandosi per una crescita a lungo termine.

9,84K

Principali

Ranking

Preferiti