Popularne tematy

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Większość wysiłków związanych z "AI w finansach" dzieli się na dwa obozy: boty handlowe typu black-box dla detalistów lub zamknięte systemy kwantowe w funduszach hedgingowych. Oba są nieprzejrzyste i niedostępne.

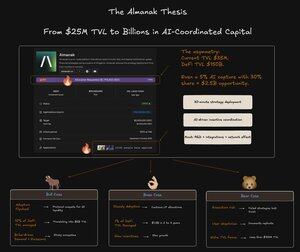

Almanak jest inny.

Stworzyli rój agentów AI, który przekształca pomysły na strategie w weryfikowalny, gotowy do produkcji kod w około 30 minut, redukując koszty budowy z tygodni i tysięcy dolarów do minut i poniżej 10 dolarów.

Już działa: 35 milionów dolarów TVL, brak tokena, brak szumu.

Prawdziwa innowacja tkwi w zachętach. Zainspirowane przez Curve Wars, protokoły mogą przekupywać agentów, aby kierować płynność zarządzaną przez AI w stronę swoich pul. To sprawia, że Almanak jest nie tylko budowniczym strategii, ale także warstwą koordynacji kapitału.

Mocną stroną Almanaka jest ponad 3-letnie R&D, głębokie integracje infrastrukturalne oraz kumulujące się efekty sieciowe, gdy strategie, skarbce, LP i protokoły się zbieżają.

Asymetria: Aktualne TVL 35 milionów dolarów. DeFi TVL 150 miliardów dolarów. Nawet 5% przechwycenia AI przy 30% udziale = 2,5 miliarda dolarów możliwości.

To AI, które buduje adaptacyjną infrastrukturę finansową, i już jest wdrażane.

Scenariusz optymistyczny

• Koło zamachowe adopcji: Każdy protokół konkuruje o płynność zarządzaną przez AI → łapówki napędzają efekty sieciowe.

• Przechwycenie TVL: Strategie AI zarządzają 5–10% z 150 miliardów dolarów TVL DeFi; Almanak przejmuje 30–40% udziału = 2,5–6 miliarda dolarów TVL.

• Dynamika tokenów: Popyt napędzany łapówkami + emisje dla twórców = trwały, kumulujący się ekosystem.

• Almanak staje się de facto warstwą infrastruktury dla skoordynowanego kapitału AI.

Scenariusz pesymistyczny

• Ryzyko wykonania: Strategie zawodzą, kapitał tracony, zaufanie eroduje.

• Sceptycyzm wobec AI: Użytkownicy opierają się delegowaniu kapitału do AI; dotychczasowi gracze replikują technologię.

• Fragmentacja: Konkurencyjne ramy rozpraszają płynność, uniemożliwiając efekty sieciowe.

• Almanak pozostaje niszowym narzędziem, ograniczonym do TVL poniżej 100 milionów dolarów.

Scenariusz bazowy

• Stabilna adopcja: Wczesne protokoły eksperymentują; więcej skarbców uruchamia; ostrożni LP alokują.

• Mierny wzrost: Almanak przejmuje około 1% TVL DeFi = 1,5 miliarda dolarów w ciągu 2–3 lat.

• Użyteczność tokena: Zachęty przyciągają protokoły, ale rynki łapówek pozostają na początku małe.

• Almanak udowadnia, że jest skalowalny, ale jeszcze nie dominujący, co pozycjonuje go do długoterminowego kumulowania.

7,84K

Najlepsze

Ranking

Ulubione